Ανοιγμα προσωπικού και εταιρικού λογαριασμού στο εξωτερικό

Αναλαμβάνουμε ολη την διαδικασία η οποία γίνεται απο την Ελλάδα

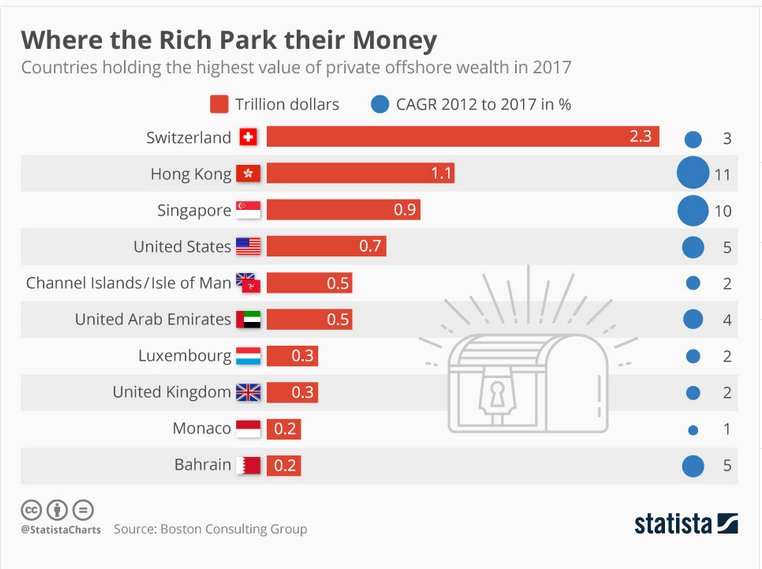

Ανοιγμα Λογαριασμού στο εξωτερικό από Ελλάδα ,τράπεζες εξωτερικού, capital controls,μεταφορά χρημάτων στο εξωτερικό , άνοιγμα λογαριασμού στην Ελβετία,ανοιγμα λογαριασμού στην Αγγλία, άνοιγμα λογαριασμού στην Βουλγαρία,άνοιγμα λογαριασμού στην Κύπρο,άνοιγμα λογαριασμού στην Γερμανία, άνοιγμα λογαριασμού στο Λουξεμβούργο,άνοιγμα λογαριασμού στο Χονκ Κονγκ,ανοιγμα λογαριασμου στην Σιγκαπούρη,κ.α ,κούρεμα καταθέσεων, bail in τραπεζών, grexit, επιστροφή στην δραχμή

Ανοιγμα προσωπικού και εταιρικού λογαριασμού στο εξωτερικό

Αναλαμβάνουμε ολη την διαδικασία η οποία γίνεται απο την Ελλάδα

Νέο αυτοματοποιημένο σύστημα ηλεκτρονικών διασταυρώσεων εισοδημάτων και περιουσιακών στοιχείων που τηρούν Έλληνες στο εξωτερικό σχεδιάζει η φορολογική διοίκηση. Οι φορολογικές αρχές στην Ευρώπη, αλλά και σε πολλές τρίτες χώρες σφίγγουν το κλοιό, προκειμένου να περιορισθεί η φοροδιαφυγή από τους πολίτες τους που διαθέτουν περιουσιακά στοιχεία σε άλλες χώρες. Με το σύστημα των ηλεκτρονικών διασταυρώσεων, το οποίο σε επόμενο στάδιο θα είναι online μεταξύ των εφοριών που συμμετέχουν στο σύστημα ανταλλαγής πληροφοριών θα κλείσουν οι «τρύπες» που υπάρχουν σήμερα στη φορολογία.

Μάλιστα, η ΑΑΔΕ έλαβε και νέα στοιχεία από τις ξένες φορολογικές αρχές και τα οποία θα προωθηθούν στη φορολογική διοίκηση προκειμένου να διαπιστωθεί εάν υπάρχουν ενδείξεις φοροδιαφυγής. Σε αυτή την περίπτωση, δηλαδή εφόσον διαπιστωθούν πρόσθετα περιουσιακά στοιχεία που δεν έχουν δηλωθεί στην Ελλάδα, οι ελεγκτικές αρχές θα προχωρήσουν σε έλεγχο δεκαετίας. Σύμφωνα με τη νομοθεσία στην περίπτωση που οι αρχές λάβουν στοιχεία τα οποία δεν θα μπορούσαν να είναι υπόψη τους, δεν είχαν δηλωθεί ποτέ στη χώρα ή δεν είχαν περάσει ποτέ από το πιστωτικό σύστημα, ο έλεγχος επεκτείνεται στη δεκαετία.

Βέβαια, το να διατηρεί κάποιος λογαριασμούς στο εξωτερικό ή γενικότερα να διαθέτει κινητή ή ακίνητη περιουσία δεν είναι παράνομο, καθώς η κίνηση κεφαλαίων είναι ελεύθερη. Το παράνομο, είναι να υπάρχουν εισοδήματα που δεν έχουν δηλωθεί ποτέ στην Ελλάδα.

Σύμφωνα με τη νομοθεσία, οι φορολογικοί κάτοικοι Ελλάδας υποχρεούνται να δηλώσουν μέσω της ετήσιας δήλωσης φορολογίας εισοδήματος το παγκόσμιο εισόδημά τους. Ταυτόχρονα υποχρεούνται ακόμη αν δεν παράγεται εισόδημα αλλά υφίστανται περιουσιακά στοιχεία στην αλλοδαπή, αυτά να δηλωθούν στο έντυπο Ε1 της φορολογικής δήλωσης και συγκεκριμένα στον πίνακα 2 (πληροφοριακά στοιχεία).

Η τραπεζική κατάθεση έχει κεντρικό ρόλο στην κατανομή των τοποθετήσεων των Ελλήνων πολιτών. Από την κατανομή δε των διαθεσίμων σε εναλλακτικές τοποθετήσεις, όπως τραπεζικές καταθέσεις, κινητές αξίες (μετοχές και ομόλογα), ακίνητα, έργα τέχνης και χρυσό, η τραπεζική κατάθεση έχει διαχρονικά υψηλή συμμετοχή στη σύνθεση του πλούτου. Είναι επομένως εύλογο να υποστηριχθεί ότι η επενδυτική φυσιογνωμία του μέσου Έλληνα πολίτη θα χαρακτηριζόταν διαχρονικά ως του «συντηρητικού αποταμιευτή». Η διαδικασία αυτή ωστόσο δεν ήταν πάντα ευεργετική για τους αποταμιευτές, καθώς το ύψος των επιτοκίων δεν ήταν πάντα υψηλότερο από το πληθωρισμό, ούτε το τραπεζικό σύστημα αδιαμφισβήτητα ασφαλές. Μπορούμε λοιπόν να ταξινομήσουμε τα τελευταία τριάντα χρόνια σε τρεις περιόδους.

Κατά την πρώτη περίοδο, από το 1989 έως 1999, τα επιτόκια είναι διψήφια με φθίνουσα ωστόσο πορεία, από το 18% έως το 8% στο ταμιευτήριο, εν όψει της απόφασης για υιοθέτηση του ευρώ που λαμβάνεται μετά το 1997. Οι αποδόσεις των τραπεζικών καταθέσεων, ακόμα και εκείνων του ταμιευτηρίου, υπερβαίνουν τον πληθωρισμό και επομένως οι πραγματικές αποδόσεις για τους αποταμιευτές είναι θετικές. Ωστόσο, κατά τα τελευταία έτη σημαντικό μέρος διαθεσίμων τοποθετείται στο ελληνικό χρηματιστήριο με τις γνωστές τραυματικές συνέπειες για τους περισσοτέρους εξαιτίας της ανεπαρκούς εποπτείας της περιόδου εκείνης, οδηγώντας στη σοβαρή διαχρονικά δυσφήμηση για τον θεσμό του χρηματιστηρίου.

Κατά τη δεύτερη περίοδο, από το 2000 έως 2010, τα επιτόκια είναι πλέον μονοψήφια, καθώς το νόμισμα της χώρας είναι το ευρώ και ακολουθούν καθοδική πορεία: από το 6% του 2000 στο 0,38% για το ταμιευτήριο, όμως οι ετήσιες προθεσμιακές καταθέσεις συνεχίζουν να προσφέρουν ελκυστικά επιτόκια, χωρίς ωστόσο οι πραγματικές αποδόσεις, αφαιρουμένου του πληθωρισμού, να είναι θετικές παρά μόνο κατά το 2008 (το επιτόκιο είναι 4,85% και ο πληθωρισμός 4,2%). Επομένως οι πραγματικές αποδόσεις για τους αποταμιευτές είναι κατά κανόνα αρνητικές.

Κατά την τρίτη περίοδο, από το 2011 έως σήμερα, τα επιτόκια ταμιευτηρίου ακολουθούν πάλι καθοδική πορεία. Κατά την πενταετία 2016-2020 μάλιστα διαμορφώνονται σε σχεδόν μηδενικά επίπεδα, ενώ το ίδιο πλέον συμβαίνει με τις προθεσμιακές καταθέσεις αλλά και με τα ομόλογα (στο 0,02% το επιτόκιο ταμιευτηρίου, στο 0,14% οι ετήσιες προθεσμιακές καταθέσεις). Ωστόσο, μετά το 2013 επικρατούν συνθήκες αποπληθωρισμού, με τον πληθωρισμό να λαμβάνει αρνητικές τιμές, με εξαίρεση τα έτη 2017, 2018 και 2019 οπότε είναι οριακά θετικός. Ως αποτέλεσμα, οι προθεσμιακές καταθέσεις έχουν θετικές αποδόσεις για τους αποταμιευτές.

Το πιο ενδιαφέρον στοιχείο όμως αφορά την εξέλιξη των καταθέσεων των ιδιωτών (νοικοκυριά και επιχειρήσεις) μετά το 2009, σύμφωνα με τα στοιχεία των δελτίων της ΤτΕ: από τα 237,5 δισ. ευρώ τον Δεκέμβριο του 2009 υποχωρούν στα 164,2 δισ. ευρώ τον Αύγουστο του 2014, καθώς οι αποταμιευτές μεταφέρουν τα κεφάλαιά τους στο εξωτερικό, φοβούμενοι το ενδεχόμενο εξόδου της Ελλάδος από το ευρώ, αλλά και ανησυχώντας για το ενδεχόμενο σοβαρού «κουρέματος» των καταθέσεων εν όψει των ανακεφαλαιοποιήσεων, καθώς το τραπεζικό σύστημα τελεί υπό χρεοκοπία. Η διαδικασία αυτή συνεχίζεται κατά το πρώτο εξάμηνο του 2015, καθώς ο φόβος εξόδου από το ευρώ επανέρχεται οδηγώντας άλλα 44 δισ. ευρώ στις θυρίδες και στα ευφάνταστα «ασφαλή καταφύγια» που εμπνεύστηκαν οι αποταμιευτές, διαμορφώνοντας το ύψος τους στα 120,8 δισ. ευρώ. Με την επάνοδο της εμπιστοσύνης στο τραπεζικό σύστημα, οι καταθέσεις επανέρχονται στα 143,1 δισ. ευρώ στο τέλος του 2019, για να αυξηθούν την επόμενη διετία κατά άλλα 30 δισ. εξαιτίας των συνθηκών της πανδημίας αλλά και λόγω επανόδου καταθέσεων από το εξωτερικό όπου τα επιτόκια είναι πλέον αρνητικά, φτάνοντας σήμερα τα 173,9 δισ. ευρώ (Σεπτέμβριος 2021).

Με τη διατήρηση των αποδόσεων σε μηδενικά επίπεδα σήμερα, όπως έχουν διαμορφωθεί λόγω της υπερχαλαρής νομισματικής πολιτικής των κεντρικών τραπεζών και όπου πιθανολογείται ότι θα παραμείνουν τουλάχιστον κατά το επόμενο έτος, οι συντηρητικοί αποταμιευτές καλούνται να αλλάξουν την επενδυτική φυσιογνωμία τους και να γίνουν «συντηρητικοί επενδυτές»: να αναζητήσουν δηλαδή εναλλακτικές τοποθετήσεις αφού διακρατήσουν το ύψος των καταθέσεων που χρειάζονται για λόγους πρόνοιας και ασφάλειας. Με την παραδοχή ότι η επενδυτική φυσιογνωμία τους θα παραμείνει συντηρητική και αφού λάβουν υπ' όψιν τους ότι στη σημερινή εποχή δεν υπάρχουν επενδύσεις μηδενικού κινδύνου, οι κατευθύνσεις στις οποίες μπορούν να στραφούν είναι συγκεκριμένες: αμοιβαία κεφάλαια χαμηλού επενδυτικού κινδύνου, μακροχρόνια αποταμιευτικά προγράμματα ασφαλιστικών εταιρειών, επενδύσεις σε μετοχικούς τίτλους με χαμηλό επενδυτικό κίνδυνο σε συνδυασμό με υψηλή μερισματική απόδοση και αγορές ακινήτων για εκμετάλλευση. Με τις τοποθετήσεις να διενεργούνται πλέον τόσο στην Ελλάδα όσο και στο εξωτερικό. Στην παρούσα συγκυρία, το χρηματοπιστωτικό σύστημα προσφέρει πολλές εναλλακτικές επιλογές, έτσι ώστε να είναι εφικτή η από μέρους του αποταμιευτή υιοθέτηση της επενδυτικής πρότασης που ταιριάζει στο προφίλ του, στον βαθμό που αποφασίσει να την αναζητήσει.

Από την έντυπη έκδοση Ναφτεμπορκή

Του Δημήτρη Τζάνα

To success story των ελληνικών ομολόγων μετά από μία σύντομη διακοπή, λόγω του διεθνούς sell-off που προκάλεσε το σοκ της πανδημίας COVID-19, επέστρεψε δριμύτερο. Και όχι μόνο επέστρεψε, αλλά σύμφωνα με τους αναλυτές έχει όλα τα "όπλα" να συνεχιστεί και το επόμενο διάστημα καθώς η ελληνική αγορά ξεχωρίζει διεθνώς και ειδικά στην Ευρωζώνη, κάτι που έχει οδηγήσει τους ελληνικούς τίτλους να "νικήσουν" τους ιταλικούς και να διαπραγματεύονται με χαμηλότερο επιτόκιο.

To success story των ελληνικών ομολόγων μετά από μία σύντομη διακοπή, λόγω του διεθνούς sell-off που προκάλεσε το σοκ της πανδημίας COVID-19, επέστρεψε δριμύτερο. Και όχι μόνο επέστρεψε, αλλά σύμφωνα με τους αναλυτές έχει όλα τα "όπλα" να συνεχιστεί και το επόμενο διάστημα καθώς η ελληνική αγορά ξεχωρίζει διεθνώς και ειδικά στην Ευρωζώνη, κάτι που έχει οδηγήσει τους ελληνικούς τίτλους να "νικήσουν" τους ιταλικούς και να διαπραγματεύονται με χαμηλότερο επιτόκιο.  Στις αποφάσεις που ελήφθησαν κατά την έκτακτη συνεδρίαση του Διοικητικού Συμβουλίου της ΕΚΤ τη Δεύτερα, και οι όποιες δημοσιεύτηκαν χθες το βράδυ, η κεντρική τράπεζα εξηγεί τους λόγους που συμπεριλαμβάνει τα ελληνικά ομόλογα στο νέο έκτακτο "QE Πανδημίας", δίνοντας δηλαδή στη χώρα μας waiver παρά το γεγονός ότι δεν έχει ακόμη κατακτήσει την επενδυτική βαθμίδα.

Στις αποφάσεις που ελήφθησαν κατά την έκτακτη συνεδρίαση του Διοικητικού Συμβουλίου της ΕΚΤ τη Δεύτερα, και οι όποιες δημοσιεύτηκαν χθες το βράδυ, η κεντρική τράπεζα εξηγεί τους λόγους που συμπεριλαμβάνει τα ελληνικά ομόλογα στο νέο έκτακτο "QE Πανδημίας", δίνοντας δηλαδή στη χώρα μας waiver παρά το γεγονός ότι δεν έχει ακόμη κατακτήσει την επενδυτική βαθμίδα.

Η αποταμιευτική ικανότητα νοικοκυριών και επιχειρήσεων είναι ένα στοιχείο που αποτυπώνει την ευρωστία μιας οικονομίας. Τα χρόνια της κρίσης οι Έλληνες καταθέτες, φυσικά και νομικά πρόσωπα, απέσυραν μεγάλο μέρος των καταθέσεων τους από το τραπεζικό σύστημα. Αυτό αρχικά έγινε λόγω της έλλειψης εμπιστοσύνης. Εν συνεχεία οι καταθέσεις αναλώθηκαν για την πληρωμή υποχρεώσεων και κυρίως φόρων.

Η αποταμιευτική ικανότητα νοικοκυριών και επιχειρήσεων είναι ένα στοιχείο που αποτυπώνει την ευρωστία μιας οικονομίας. Τα χρόνια της κρίσης οι Έλληνες καταθέτες, φυσικά και νομικά πρόσωπα, απέσυραν μεγάλο μέρος των καταθέσεων τους από το τραπεζικό σύστημα. Αυτό αρχικά έγινε λόγω της έλλειψης εμπιστοσύνης. Εν συνεχεία οι καταθέσεις αναλώθηκαν για την πληρωμή υποχρεώσεων και κυρίως φόρων.

Η Fitch θεωρεί ότι η επιβάρυνση των κεφαλαίων της τράπεζας από τα NPEs έχει επίσης μειωθεί, ενώ αναφέρει ότι η αναβάθμιση αντικατοπτρίζει επιπλέον το βελτιωμένο προφίλ χρηματοδότησης και ρευστότητας της τράπεζας.

Η Fitch θεωρεί ότι η επιβάρυνση των κεφαλαίων της τράπεζας από τα NPEs έχει επίσης μειωθεί, ενώ αναφέρει ότι η αναβάθμιση αντικατοπτρίζει επιπλέον το βελτιωμένο προφίλ χρηματοδότησης και ρευστότητας της τράπεζας. Μαζικούς ελέγχους σε καταθέσεις φορολογουμένων διενεργεί η Εφορία για την αποκάλυψη «μαύρου» και αδήλωτου χρήματος. Το ηλεκτρονικό σύστημα της ΑΑΔΕ εντοπίζει καθημερινά νέες σημαντικές περιπτώσεις απόκρυψης φορολογητέας ύλης και να επιβάλει τα ανάλογα πρόστιμα που φτάνουν περίπου στο 75% των «μαύρων» καταθέσεων.Ενδιαφέρον έχει ωστόσο η νομολογία με την οποία προσδιορίζονται οι ύποπτες κινήσεις στους τραπεζικούς λογαριασμούς, με τα ποσά να ξεκινούν από τα 1.000 ευρώ. Ωστόσο στη διάρκεια του ελέγχου, ο φορολογούμενος μπορεί να κληθεί να εξηγήσει και καταθέσεις ποσών της τάξης των 50 ευρώ, ανάλογα με την υπόθεση.Στη Διεύθυνση Επίλυσης Διαφορών της ΑΑΔΕ έφθασε η υπόθεση ενός γιατρού και της συζύγου του, στους λογαριασμούς των οποίων οι ελεγκτές βρήκαν για το έτος 2012 καταθέσεις 162.208 ευρώ, που δεν δικαιολογούνταν από τα δηλωθέντα εισοδήματα.

Μαζικούς ελέγχους σε καταθέσεις φορολογουμένων διενεργεί η Εφορία για την αποκάλυψη «μαύρου» και αδήλωτου χρήματος. Το ηλεκτρονικό σύστημα της ΑΑΔΕ εντοπίζει καθημερινά νέες σημαντικές περιπτώσεις απόκρυψης φορολογητέας ύλης και να επιβάλει τα ανάλογα πρόστιμα που φτάνουν περίπου στο 75% των «μαύρων» καταθέσεων.Ενδιαφέρον έχει ωστόσο η νομολογία με την οποία προσδιορίζονται οι ύποπτες κινήσεις στους τραπεζικούς λογαριασμούς, με τα ποσά να ξεκινούν από τα 1.000 ευρώ. Ωστόσο στη διάρκεια του ελέγχου, ο φορολογούμενος μπορεί να κληθεί να εξηγήσει και καταθέσεις ποσών της τάξης των 50 ευρώ, ανάλογα με την υπόθεση.Στη Διεύθυνση Επίλυσης Διαφορών της ΑΑΔΕ έφθασε η υπόθεση ενός γιατρού και της συζύγου του, στους λογαριασμούς των οποίων οι ελεγκτές βρήκαν για το έτος 2012 καταθέσεις 162.208 ευρώ, που δεν δικαιολογούνταν από τα δηλωθέντα εισοδήματα. Όπως θυμίζει, τη νύχτα της 27ης Ιουνίου 2015, ο Αλέξης Τσίπρας έκλεισε τις τράπεζες για τρεις εβδομάδες, ενώ τα ΑΤΜ έδιναν μέχρι 60 ευρώ την ημέρα. Με τον τρόπο αυτό η κυβέρνηση σταμάτησε την οικονομική «αιμορραγία» των τραπεζών. Αλλά από τη λήξη του προγράμματος πριν από έξι μήνες υπάρχει η σκέψη για άρση του μέτρου εντελώς.«Αυτό θα ήταν μεγάλη επιτυχία του Τσίπρα στην αρχή της προεκλογικής του καμπάνιας. Η άρση των περιορισμών θα ενίσχυαν την επιχειρηματολογία του ότι οδήγησε τη χώρα εκτός κρίση και πίσω στην κανονικότητα», αναφέρει χαρακτηριστικά ο συντάκτης.

Όπως θυμίζει, τη νύχτα της 27ης Ιουνίου 2015, ο Αλέξης Τσίπρας έκλεισε τις τράπεζες για τρεις εβδομάδες, ενώ τα ΑΤΜ έδιναν μέχρι 60 ευρώ την ημέρα. Με τον τρόπο αυτό η κυβέρνηση σταμάτησε την οικονομική «αιμορραγία» των τραπεζών. Αλλά από τη λήξη του προγράμματος πριν από έξι μήνες υπάρχει η σκέψη για άρση του μέτρου εντελώς.«Αυτό θα ήταν μεγάλη επιτυχία του Τσίπρα στην αρχή της προεκλογικής του καμπάνιας. Η άρση των περιορισμών θα ενίσχυαν την επιχειρηματολογία του ότι οδήγησε τη χώρα εκτός κρίση και πίσω στην κανονικότητα», αναφέρει χαρακτηριστικά ο συντάκτης. Για την κατάσταση των τραπεζικών μετοχών μίλησε στο ΘΕΜΑ 104,6 ο καθηγητής Χρηματοοικονομικής του πανεπιστημίου Πειραιά Μιχάλης Γκλεζάκος αναπτύσσοντας τους πιθανούς κινδύνου για τους καταθέτες σε περίπτωση ανακεφαλαιοποίησης.

Για την κατάσταση των τραπεζικών μετοχών μίλησε στο ΘΕΜΑ 104,6 ο καθηγητής Χρηματοοικονομικής του πανεπιστημίου Πειραιά Μιχάλης Γκλεζάκος αναπτύσσοντας τους πιθανούς κινδύνου για τους καταθέτες σε περίπτωση ανακεφαλαιοποίησης.